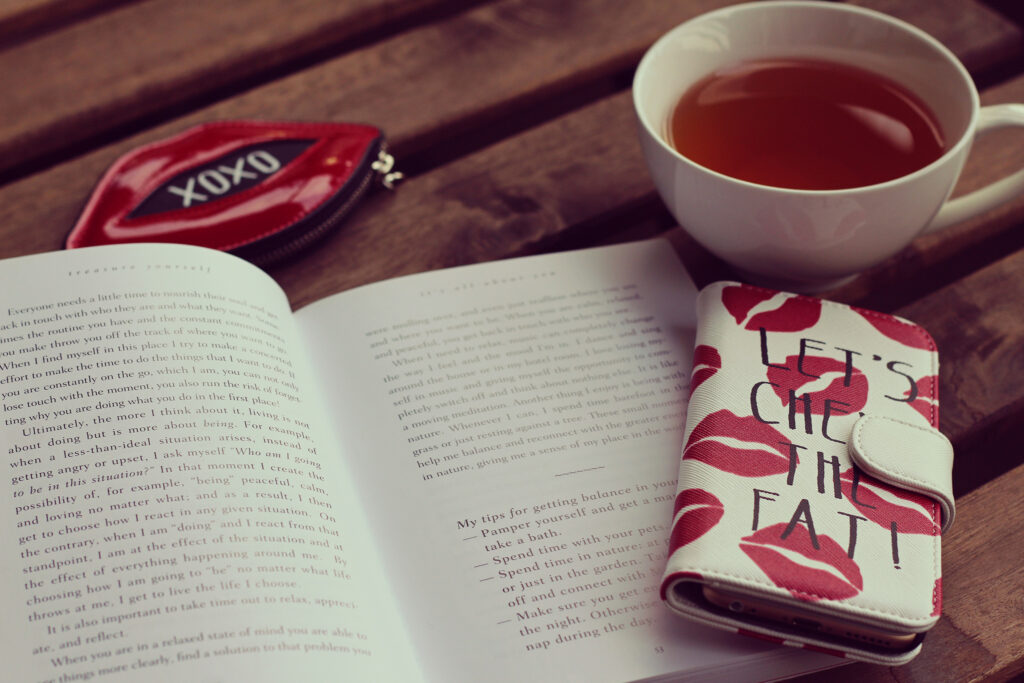

バビロンの大富豪/【著】ジョージ・S・クレイソン 著/大島豊 訳

1926年に出版されて以来、90年以上(!)に渡って読まれているロングベストセラーの名著『バビロンの大富豪 「繁栄と富と幸福」はいかにして築かれるのか』(ジョージ・S・クレイソン 著/大島豊 訳)を読んでみました。経済的に豊かで幸せになるための黄金の法則が、小説形式で紹介されています。

7つの黄金の法則とは?

小説の中で、大富豪であるアルカドが<富をもたらす黄金の法則である7つの知恵>について教えてくれます。

お金に不自由せず、豊かに暮らすために必要なポイントであるその7つの知恵を、私なりの表現方法でまとめてみました。

- 収入の1割以上を貯める

- 予算を決めて、本当に必要なことにだけお金を使う

- お金にも働いてもらう

- 損失から財産を守ろう

- 自分の住まいを持つ

- 将来の自分と家族のために備える

- 自己投資にも励もう

私自身が日々の生活においてこの7つの知恵を実践できているか、ひとつずつチェックしていきます!

①収入の1割以上を貯める

1つ目は「収入の1割以上を貯める」です。

私は毎月、つみたてNISAとiDeCoに加えて、生活費から余った分を投資&貯金していて、収入の1割以上の貯蓄(投資)はクリアーできています(^^)

その調子で引き続き頑張るワン☆

もちろん投資にはリスクもありますが、積立年数が長くなるほどリスクも下がりますし、分散投資である投資信託ならそこまで恐れることはありません。

毎月定額を積み立てることで、ドルコスト平均法(価格が下がったときは多く買い、価格が上がったときには購入数を少なくすることで、平均購入単価を抑えることができる)がじわじわと効いてきます。

そもそも、『リスクがあるからこそ、リターンを得られる可能性がある』のが投資の性質だと思います(その逆が、リスクは低いけどリターンも低い普通預金です)

自分から何も差し出さずに、何かを手に入れることはできないと思うので「価格変動というリスクを差し出すので、長く持ち続けた場合にリターンをちょうだいな♪」という感じですかね~(^o^)

むしろ資産を預金だけにしてしまうとインフレリスクに対応できないので、お金を増やすためには投資は絶対に必要というのが私の考えです。

最近は物価上昇のニュースを良く見かけるようになりました。

物価上昇のニュースをよく見かけるワン

マ○クのバーガーも値上げされてましたネ~

今後もゆるやかなインフレは続くと思うので、預金以外の資産を持つことの重要性がますます高まっていきそうです。

自分が引き受けられる想定範囲内のリスクで、投資を楽しみつつ増やしていきたいたいですね(^^)

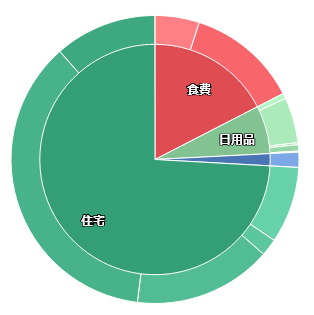

②予算を決めて、本当に必要なことにだけお金を使う

2つ目は「予算を決めて、本当に必要なことにだけお金を使う」です。

自分の欲求をすべて満たそうとしたらいくらお金があっても足りないし、きっと満たしてもすぐ次の欲求がポコポコッと出てきて、永遠に満足することはないと思います。

私も若い頃に宝飾品やブランド品に憧れてお金を浪費してしまった時期がありました、、 ^^;

指輪を両手の指にたくさんつけて、ギラギラさせていました。あぁ~、今思い返すとなんだか恥ずかしいw

結局、どんなに欲しい!と思って手にしても、そのうち飽きてしまうし、次の新しいモノが欲しくなってしまうんですよね。

高額な買い物をしても私の心は満たされることはなく、いつも孤独でイライラしていたような気がします。

ブランド物や高級品そのもの自体に罪はなくって、その物の本当の価値をわからないまま、物と向き合うことも大切にすることもできずに、欲求のままに手に入れては消費していた自分の心が貧しかったんだと思います。

本部中にあった↓の一文に、お金を貯める上での大切なことが詰まっていますね。

たとえコイン1枚だとしてもそれが100%使う価値のあるなものでなければならない

バビロンの大富豪

100円だから買っていいということではなく、どんなに安いものでも<本当に買う価値があるか?>をじっくり考えて、値段ではなく価値で選んでいきたいです。

もうひとつの予算を組む。これがまだ実践できていないので、今後の課題です。

「マネーフォワードME」アプリで家計簿はつけていますが、予算を決めていないのでまったくのフリーダム状態ですw

適切な支出か判断するためにも、予算を決めるワン!

大体、毎月の支出額が26~27万円前後なので、今後は25万円以内を目標にしていきます。

そこをクリアできたら、次は費目別の予算を決めていこうと思います。

③お金にも働いてもらう

3つ目の知恵は、『貯めたお金にも働いてもらって、さらに増やしていこう』ということですね。

要は、投資などをして複利の力でお金が増えるスピードを加速しようということです。

①でも書いたように、わたしは数年前からつみたてNISAやiDeCoの他に、特定口座でも投資をしています。

ここ数年は特に米国株が好調な時期というのもあり、含み益の金額を見ていると、なんでもっと早く始めなかったんだろう?と感じるほど、預金とは比べ物にならないぐらいの増え方(利回り)です。

まだ投資元本が少ない&期間が短いのでトータルの金額としては小さいですが、複利パワーを享受するために今後もコツコツ積み立てていきます。

④損失から財産を守ろう

4つ目は「損失から財産を守ろう」です。

効率よくお金を増やすためには投資が必要ですが、とはいえ全財産を投資につぎ込むのは危険です。

長い目で見れば右肩上がりでも、長く投資を続けていると「○○ショック」のような大暴落で一時的に資産がガクッと減る時期が必ず来るからです。

近年だとリーマンショック、コロナショックなどが有名だワン

まさに、ヽ(・ω・)/ズコーーって感じに下落します^^;

今後の10年、20年の間にも、高い確率で何度か暴落を経験するでしょう。

そこで精神と生活の安定を保つためにも、投資するお金とは別に、最低限の現金は確保しておく必要があります。

いわゆる「生活防衛資金」といわれるお金ですね。

生活防衛資金はいくら貯めれば良いのかな?

色々な人の意見を参考にすると、だいたい半年〜1年分という方が多いようです。

個人的な意見としは、まずは生活費1年分を貯めることを目標にすると良いと思います。

我が家の場合、1年分の生活費(生活防衛資金)は確保できたので、あとはできるだけ投資に回して行こうと思っています。

生活防衛資金を貯めるまで投資ができないのも寂しいので、生活防衛資金をためつつ、並行して投資もやるのがおすすめです。

また、投資を始める前にはお金について詳しい人、リスク喚起や勧告をしてくれる人から学ぶことも大切です。

私は両学長のYou Tubeで勉強させてもらっています(^^)

本で学びたいという方は、この「バビロンの大富豪」や100万部を突破した両学長の「お金の大学」、山崎元さんと水瀬ケンイチさんの共著「全面改訂第3版 ほったらかし投資術] もおすすめです♪⑤自分の住まいを持つ

5つ目は「自分の住まいを持つ」ですが、我が家の場合は持ち家なのでクリアーしています(^o^)

持ち家だと賃貸のときより広い家に住める、好きにレイアウトできる、自分の家を持てて嬉しい等のメリットもありますが、デメリットと言える部分もあるのは確かです。

デメリットとしては、

- 簡単に引っ越しができない

- 家の資産価値は基本的にどんどん下がる

- リフォーム代はすべて自己負担

- 固定資産税の負担がある

などがあります。

資産として所有することを目的にする場合は、買ったときよりも価値が上がることを見込めるのならマイホームを購入するのはありだと思います。

しかし、そうした優良物件を素人の私達が手に入れられるかというと、かなりハードルは高そうです。

ほとんどの不動産は買った時点で価値が下がるといいますし、価値の上がりそうな良い物件は、不動産投資に長けた方や資産に余裕のある方がすぐに目をつけて購入すると思うので…。

とはいえ、そんな未来の資産価値は抜きにしても、賃貸とは比べ物にならないほどお家に対しての愛着や精神的安心感を持てるのも確かです(´∀`*)

愛犬が嬉しそうに家の中を走り回っているのを見ると、賃貸の時より広さのある持ち家にしてよかった~と感じます☆

マイホームは人生における3大支出の1つでもある高い買い物なので、メリット、デメリットをよ〜く検討したうえで、納得してから購入するようにしましょう☆

⑥将来の自分と家族のために備える

6つ目は、「将来の自分と家族のために備える」です。

公的年金も将来(老後)の備えの一つになりますね。毎月しっかりと、給与から引かれていますし、、(^o^;)

とはいえ、ちょくちょく話題に上がるように、超高齢化が続く日本で今の年金水準がこの先も続くとは考えにくいです。

年金制度自体が無くなる可能性は低いと思いますが、支給額は減っていくと覚悟しておいたほうが良さそうです。

そうなると、年金以外にも将来のためにお金を準備しておくしかありません。

そもそも、お金を増やしたい!と思う理由ってほぼ、将来(老後)のことを考えてなんですよね。

今この時にたくさんお金が必要なわけではなくって、『定年後や、病気などで働けなくなったりしたときの備え』という安心感が欲しくて、『5兆円欲しいいいい!』という結論に至るわけですw

さすがに5兆円も必要ないと思うワン…

ウフフ☆

自分が死んだ後に残された家族が困らないよう、ある程度の資産が貯まるまでは、掛け捨ての生命保険に加入しておくことをオススメします。

我が家では夫婦二人とも都道府県民共済に加入しています。

死亡時の保険金はあまり多くないですが、掛け金が安いのと割戻金が多いのが魅力的なので、医療保険はこれ一つだけと決めています。

死亡時におりる保険金が安い分、インデックス投資でコツコツと資産を増やしていくぞ~☆

⑦自己投資に励もう

7つ目は「自己投資に励もう」です。

お金と人生を豊かにする黄金の知恵の最後では、株などの金融資本への投資と同様に、自分への投資=自己投資もすすめています。

株などは暴落でお金が目減りする可能性はありますが、自分への投資で増える(得る)ものはあっても、減ることはないですもんね。

目の前の仕事に励みつつ、常に新たな知識を増やして知見を広められるよう、勉強する時間が大切です。

仕事そのものの知識を深めるために、関連する書籍を読んだり、資格の勉強に取り組むのも良さそうです。

私の場合は、改めて一般常識をきちんと学び直したいと思っているので、秘書検定の勉強をする予定です。

他には業務に関係が深いFPや社労士の勉強、簿記の復習もしていきたいな~。

特に簿記やFPは、仕事だけではなく実生活にも役立つ場面が多いですしね♪

とはいえ自己投資はすぐには結果が出ずお金に直結しにくい部分もあるので、投資信託など金融資本への投資と自分への投資をバランスよくやっていくのが良さそうです(^^)

※投資にはリスクが伴いますので、くれぐれも自己責任でお願いします。

放送大学はコスパの良い自己投資

そうそう、忘れてはいけないのが、われらが放送大学(まなぴー)の存在です。

放送大学での勉強も、立派な自己投資ですね☆

何から学んでいいかわからないという人は、まずは科目履修生で1科目だけ履修してみて、いろんな科目の放送授業を視聴してみると良いと思います。

履修していない科目でも放送授業は見放題なので、そのうち興味の持てそうな科目が見つかるかもしれません。

そう、放送大学は授業料が安いのに質の高い講師陣による放送授業と印刷教材が揃っていて、コスパがとーってもいい大学です♪

最後は放送大学の紹介みたいになってるワンw

どうしても、放送大学への愛が止められなかった…!

コメント